Tin tức

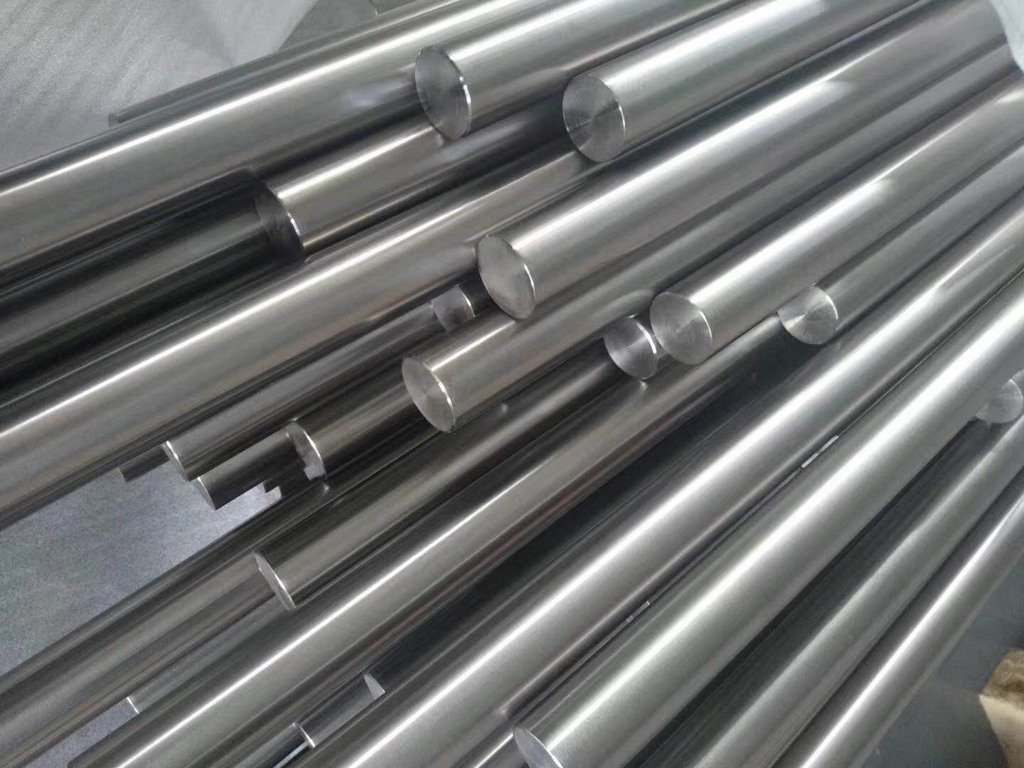

Tương lai nào cho ngành thép không gỉ năm 2021

Tương lai nào cho ngành thép không gỉ năm 2021

2019 là giai đoạn ngành thép xuất hiện sự phân hóa rõ nét giữa các doanh nghiệp, theo đó cơ hội cũng như thách thức có thể sẽ xuất hiện riêng biệt thay vì cho cả toàn ngành như giai đoạn trước.

5 năm qua, giai đoạn 2014 đến giữa năm 2018 có thể coi là thời kỳ hoàng kim của ngành thép khi tăng trưởng bình quân ngành đạt mức xấp xỉ 20%/năm. Ngành thép tăng trưởng nhanh chóng trong thời điểm này hưởng lợi kép từ sự bùng nổ của thị trường bất động sản và chính sách bảo hộ trong nước.

Trên thế giới, giá thép hồi phục mạnh từ năm 2016 sau khi tạo đáy cũng là chất xúc tác giúp ngành thép tăng mạnh. Đi cùng động thái cắt giảm sản lượng từ các nhà máy gây ô nhiễm của Trung Quốc đã giúp cán cân cung cầu cân bằng hơn và đẩy giá thép tăng mạnh xuyên suốt kể từ giữa 2016 cho tới giữa năm 2016.

Đến nửa cuối năm 2018, mặt bằng giá thép xây dựng tại Việt Nam vẫn duy trì ở mức trên 13 triệu đồng/tấn, cao hơn so với mặt bằng cùng kỳ khoảng 15%. Dù nhu cầu sản xuất tăng cao, song giá nguyên liệu quặng sắt lại biến động trong biên độ hẹp, từ 60-70 USD/tấn. Qua đó giúp lợi nhuận của các doanh nghiệp thép xây dựng tăng nhanh chóng

Mặc dù vậy, tình hình đã thay đổi nhanh chóng kể từ quý 4/2018 khi giá thép tại Trung Quốc bắt đầu giảm mạnh do các động thái nới lỏng hỗ trợ tăng trưởng kinh tế của nền kinh tế này bắt đầu chậm lại cũng như nguồn cung thép tại quốc gia này bắt đầu dư thừa.

Nhờ chính sách bảo hộ, giá thép tại Việt Nam phản ứng khá chậm so với Trung Quốc, song sản lượng tiêu thụ cũng đang dần chậm lại.

Sản lượng bán hàng ống thép toàn ngành trong 10 tháng chỉ tăng trưởng dưới 10%, thấp hơn khá nhiều so với tốc độ tăng trưởng CAGR 17,5%/năm trong giai đoạn 2013-2017. Đến hết tháng 10, tổng sản lượng tiêu thụ đạt khoảng 2 triệu tấn.

Tương tự, sản lượng tiêu thụ tôn mạ cũng ghi nhận giảm tốc, với tổng sản lượng đạt 3,2 triệu tấn trong 10 tháng đầu năm. Xu hướng bảo hộ trên toàn thế giới, đặc biệt tại thị trường ASEAN, Châu Âu và Mỹ đã khiến các doanh nghiệp tôn mạ gặp khó khăn trong hoạt động xuất khẩu.

Trong khi đó, công suất toàn ngành lại tăng khá nhanh trong năm 2018. Toàn ngành đã sản xuất thêm tới 1,9 triệu tấn tôn mạ từ hàng loạt dự án của các công ty thép lớn như Nam Kim, Hoa Sen, Tôn Phương Nam và Hòa Phát được triển khai khiến mức độ cạnh tranh trên thị trường nội địa rất gay gắt.

Đáng chú ý, hầu hết các doanh nghiệp tôn mạ sử dụng vốn vay để mua nguyên liệu, khi giá nguyên liệu tăng cao và tốc độ tiêu thụ kém đi, lợi nhuận của các doanh nghiệp tôn mạ đã đảo chiều nhanh chóng. Hàng loạt các tên tuổi lớn như Hoa Sen, Nam Kim hay cả Hòa Phát cho thấy sự sa sút trong kinh doanh.

Những khó khăn của ngành thép được dự báo sẽ tiếp tục phản ánh trong năm 2019. Căng thẳng thương mại giữa Mỹ và Trung Quốc vẫn đang ở đỉnh điểm và tác động rất tiêu cực tới ngành thép Trung Quốc.

Công ty chứng khoán Phú Hưng (PHS) nhận định, 2019 là giai đoạn ngành thép xuất hiện sự phân hóa rõ nét giữa các mảng thép cũng như các doanh nghiệp, theo đó cơ hội cũng như thách thức có thể sẽ xuất hiện riêng biệt thay vì cho cả toàn ngành như giai đoạn trước.

Đối với nhóm ngành thép tôn mạ mà Hoa Sen, Nam Kim, Tông Đông Á, Tôn Phương Nam đang theo đuổi, thị trường sẽ phát triển kém tích cực do giá nguyên vật liệu tăng mạnh ảnh hưởng trực tiếp tới kết quả kinh doanh và hoạt động mở rộng công suất sử dụng tỷ lệ đòn bẩy cao gây rủi ro tới khả năng hoạt động trong bối cảnh ngành tôn mạ đang chịu áp lực về đầu vào.

Đối với nhóm ngành thép dài (thép ống, thép xây dựng), mặc dù không chắc giảm sút tuy nhiên sẽ khó tích cực như giai đoạn trước đây khi ngành xây dựng tăng trưởng chậm lại do tác động từ ngành bất động sản.

Cùng với đó, giá thép thế giới giảm mạnh khiến ngành thép đối diện với một năm gặp nhiều khó khăn do gia tăng áp lực cạnh tranh nội địa cũng như giảm bớt đi triển vọng cho mảng xuất khẩu.

Công ty Chứng khoán Vietcombank (VCBS) đánh giá, khả năng giá thép giảm sâu xuống dưới 12 triệu đồng/tấn trong năm 2019 là khá thấp do Việt Nam vẫn còn áp thuế tự vệ tới hết tháng 3/2020 và giá thép phế liệu hiện vẫn đang ở mức cao. Ngoài ra, giá thép Trung Quốc cũng khó có khả năng giảm sâu trong năm tới.

Mặc dù vậy, biên lợi nhuận giữa các doanh nghiệp có sự phân hóa mạnh. Trong đó, giá nhóm sản xuất từ lò cao sẽ duy trì được mức biên lợi nhuận tích cực nhờ sự chênh lệch trong chi phí sản xuất, có dư địa để chuyển giao bớt mức tăng chi phí nguyên liệu vào giá bán ra cho khách hàng

Đại diện của nhóm doanh nghiệp thép này là Tập đoàn Hoà Phát với việc tiếp tục đầu tư mở rộng công suất tại khu liên hợp Dung Quất, sử dụng công nghệ lò cao hiện đại có chi phí sản xuất tương đương Trung Quốc.

Bên cạnh đó, những tên tuổi khác như Pomina hay thép Việt Ý đầu tư vào lò cao công suất lớn, chuỗi sản xuất liên hoàn từ thép phế tới phôi, nhà máy cán cũng sẽ giảm được giá bán, đủ sức cạnh tranh trên thị trường.

Nguồn tin: TheLEADER